2022年1月非农数据交易策略

随着美国劳动力市场持续改善,经济增长动能增强,今年美国经济和货币政策都将进一步正常化。回顾2021年,美国劳动力市场持续回暖,但局部供需不平衡依然较为严重。在高通胀驱动下,虽然美联储将加速货币政策正常化的步伐,但本文预计此轮加息周期的空间有限,市场的焦点仍然在年初1月7日的非农数据上。

一、回顾2021,劳动力市场整体供给状况持续改善,但不均衡明显

美国劳动市场的整体状态可以从失业率及就业人数上看到,其中失业率方面劳工部数据显示,11月份经季节调整后的失业率为4.2%,虽然相比公共卫生事件前仍增加0.7个百分点,但已经接近连续20个月走低,创公共卫生事件以来新低。持续走低的失业率显示出美国的劳动市场处于充分就业状态。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

就业人数上看,11月份经季调后非农就业人数总缺口为320.3万人,相比公共卫生事件前缺口比例为2.11%,数据与公共卫生事件前相对基本持平,整体上显示出劳动力市场基本完成修复。但各个行业修复程度明显不均,其中受公共卫生事件影响最大的休闲住宿缺口为116.3万人,缺口比例则高达6.95%。这会造成一些行业更容易受到新近公共卫生事件的影响,劳动力市场部分行业仍然脆弱。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

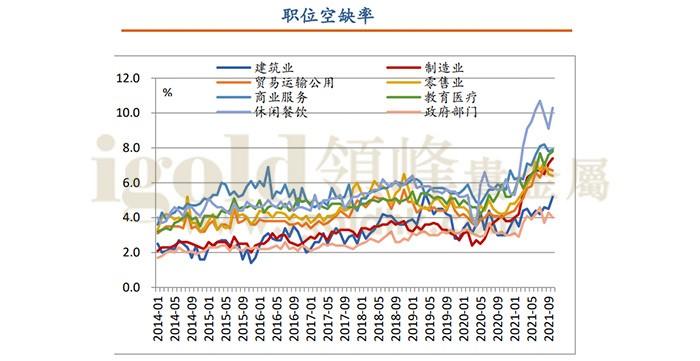

劳动力市场的分项数据上,劳动参与率、职位空缺率和薪资水平等数据,进一步印证现阶段美国劳动力市场存在一定供需不平衡的现象。具体来看:

最近的11月份劳动参与率为61.8%,连续10个月出现回升,但相比公共卫生事件前63.4%的数值减少1.6%,表明美国民众的就业意愿仍未完全恢复;11月职位空缺率为6.9%,创公共卫生事件以来新高,其中最为严重的为休闲餐饮业,其职位空缺率达到10.3%,表明美国劳动力市场供需不平衡依然存在。市场的焦点在于本次1月7日的非农数据上,是否该不平衡仍然存在,若进一步加剧则会利多金银,促成价格的再次上行。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

总体看,美国劳动力市场已经基本恢复到公共卫生事件前水平,但部分行业的供需不平衡仍较为严重,公共卫生事件受损行业依然存在较大就业缺口仍然存在,本次的非农将会为我们提供最新的就业市场情况,要尤其注意。而促使美联储在2021年年底前快速进行Taper 的高通胀因素在2022年也有大概率的回落,可能会削弱美联储鹰派的态度,长期来看会利多黄金。

二、展望2022,通胀大概率回落,美联储鹰派空间有限

2022年美联储将加速货币政策正常化的步伐,一是Taper将于今年1月开始加速,预计可能将于3月完成。二是加息周期开启时点可能提前至今年二季度,年内可能三次加息,但通胀可能的回落及中性利率下行将制约此轮加息周期的空间。

通胀的高企是促进美联储快速转鹰的重要因素,美国公布的通胀数据创出历史性的新高,均达到了40年来高值,而其中贡献最大的当属大宗商品及能源产品。但大宗商品及能源方面,随着冬季取暖的过去,需求的下降,其价格已经开始回落且幅度接近20%,预计2022年能源分项对通胀的贡献将明显降低,此举将会促使通胀的回落。预计可能会减弱通胀方面美联储受到的压力,对金银市场利多。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

其次加息空间方面,从中性利率视角观察,美联储此轮加息周期的空间可能总体有限。中性利率是一个理论值,指的是对经济既无扩张性作用,也无收缩性作用的实际利率水平,表现为经济充分就业,通胀维持续恒定。若实际政策利率低于中性利率水平,货币政策是宽松的,反之则是紧缩的。

从长周期看,不论是美国的中性利率还是实际政策利率,过去数十年间都处于趋势性下行之中。公共卫生事件冲击下,由于劳动参与率“下台阶”,美国的潜在产出/长期经济增速可能低于公共卫生事件前水平,意味着其中性利率也将低于公共卫生事件前水平。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

据估计,2020年二季度美国中性利率已下行至0.3%。简单假设公共卫生事件后美国中性利率跌至-0.5%,明年核心PCE通胀由当前约4%降至3%,对应名义中性利率2.5%。即便明年美联储加息3次将联邦基金利率目标上限提升至1%,仍然显著低于名义中性利率水平。这意味着尽管明年美联储货币政策方向上趋紧,但总体立场上仍然宽松。在加息再燃但空间有限的可能情况下,市场将会更多关注劳动力市场的情况。

三、当前黄金ETF持仓的分析

黄金ETF是黄金市场上主要的做多力量,ETF的动向也是黄金投资重要的量化指标,通常为大型资金作长期配置,因此可追踪长期趋势。SPDRGoldTrust作为全球最大黄金ETF,其投资需求正是过去几年金价持续升势的主要影响因素之一。截止12月30日,SPDR黄金ETF持仓为975.66吨,全年大幅流出212.29吨,总持仓不足千吨处于历史低位水平。长期来看,持仓虽然流出,但整体仍然稳定,短期内没有出现大幅度的卖盘流出,利好长期的多头。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

展望2022年,预计美联储加息前,黄金价格延续震荡偏弱,但跌幅不大,而美联储加息后,消息落地,容易吸引中长线配置资金进场,将推动持仓量的扩张。短期来看,市场的焦点在非农数据,如果本次非农人数录得弱于预期的增长,则金价将延续反弹,短期上行将会获得支撑。