2021年11月非农数据交易策略—前篇

一、供应链危机助涨黄金 缩债预期限制高度

本次非农恰好与美国利率决议在同一周内,可谓是两颗原子弹相撞,不排除黄金本周内会给超预期的大波动。我们可关注此时的宏观背景:缩债近在咫尺,加息仍有距离。此时,美国的风险存在于供应链风险以及更高的通胀倾斜。现行美国供应链危机愈演愈烈。港口拥堵、运力不足、货船滞留,供应链与物流系统陷于崩溃。供应链危机如同推倒多米诺骨牌,一环影响下一环,商品供应短缺、涨价、限购与延误困扰着美国消费者和企业。美国的物价飞涨推动了美国通胀率的飙升,黄金受此影响出现低位反弹。

但黄金的反弹同样面临着美联储缩债预期的打压,鲍威尔在10月25日鹰派的提出:现在是缩减购债规模的时候了。随着时间的推移,全球供应链将恢复运作。不知道通胀要多久才能放缓。美联储的通胀和就业目标正在承压。通胀远高于目标。就业人数仍比2020年高点低500万。我们正步入开始缩减购债规模的轨道。如果美联储看到通胀预期上升的严重风险,将提高利率。关于缩减购债规模的沟通已经奏效。美联储已经尽力避免“缩债恐慌”,美联储按计划将在2022年年中完成缩减购债计划。在缩债的预期下,黄金的上行之路走的格外艰难。

本次非农周刚好与美联储利率决议在同一周,且ADP就业数据公布与议息在同一晚,并且近期黄金的波动率达到了相应的低点,不排除本次重磅数据周黄金会迎来爆炸性行情。

美国国债与黄金

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

从美联储最新的资产负债表来看,美联储现行的资产规模已经达到了8.5万亿,美国10年期国债数量为5.4万亿,MBS数量为2.5万亿,两者的资产规模创出了历史的新高,而自2021年6月以来,市场对于美联储缩债的声音不绝于耳。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

从美国10年期国债与黄金的长期关系来看,黄金的走势与美国十年期国债收益率大致呈现反向的走势,从上图可看出,美国十年期国债收益率与与黄金在大致转折时间点几乎是一致的,如2019年美债收益率见顶,从3%逐步下跌至0.5%,而黄金也开启了一轮大牛市,同样的美债10年期收益率在2020年8月见底,黄金也同步见顶。此时美债收益率在不断向上攀升,截止2021年11月1日,美债收益率为1.5562%,随着美债收益率的走高,对于黄金下跌会起到助推作用 。

公共卫生事件后半程,退出QE是主旋律

从2021年2月以来,全球各央行都在不同的时期内纷纷上调本国的基准利率,包括印度,巴西,俄罗斯等发展中国家,也有新西兰,捷克等发达国家,主要以发展中国家为主,发达国家的加息时间略显滞后,但这确实是2021年底到2022年以来的世界宏观政策的主旋律。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

全球央行纷纷加入了收缩流动性之路,这或许是因为疫情后宽松的货币政策,大量的货币推高了商品和食品价格,生活成本和大宗商品价格同步飙升。价格泡沫在逐步积累,风险也呈现同步增加,根据逆周期的经济调控,央行加息也成为了无奈之举。美国有些相似,也有不同,美国退出量化宽松的步调无疑是优先通过美联储主席公开讲话进行前瞻性预期指引,下一步是缩债购买美债的规模,最后一步是加息。现在美国调整货币政策的步调从第一步到第二步,那么到下一步呢?那么对于黄金的影响又如何?

美国的下一步:缩债到加息,可快可慢不可逆

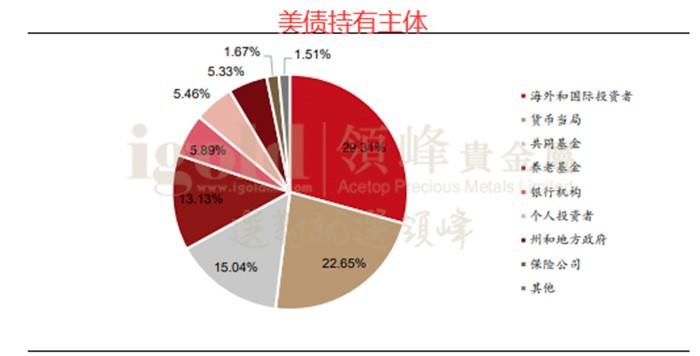

而目前美债的持有主体包括以下几个:

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

美国国债的持有人群,主要以海外和国际投资者,以及美联储本身和美国共同养老基金,其中最具稳定性的当属各经济体央行。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

海外投资者自2015年起逐步开始抛售美债,美债整体的持有量在不断降低。当非美央行无意愿增持美债,因此为了维持更高美债规模的前提下,这就意味着若美债规模进一步大幅攀升,货币政策只能二选一:要么通过 QE 维持美债市场的稳定性,但这就意味着价格工具将被弃用进而美联储与非美央行的货币政策节奏脱钩,即美联储与各国央行货币政策完全不同步;要么与非美央行回归同一货币政策步调。

因此,对于美联储和美国财政部的选择也非常有限,要么美国债务继续增加,增发的美债由美联储购买吸收,释放更高的美元流动性以推高价格泡沫,但这同样意味着美国债务风险极具增加,第二种是限制美债的发债规模,与非美央行的货币节奏的相同,同样进入加息周期。美联储似乎也没得选,从缩减购债到加息,进程可快可慢却不可逆。所以,对于黄金的长期影响,亦是可快跌,可慢跌,可反弹后跌,但不可不跌。

但对于缩债,市场的预期已经走到了末端,市场走势的实际影响相对有限,加息预期的升温对市场的影响更值得关注。历史回溯来看,2013 年底宣布缩债、次月实施,美股、美债、美元等主要资产反应略显平淡;但随着加息预期升温,主要市场的调整加快。需警惕美联储主要官员立场继续转“鹰”、利率点阵图调整等,引发加息预期继续升温、加剧市场波动。

更快的收缩流动性or更慢的收缩流动性