2020年9月非农数据交易策略

【非农攻略】--潜龙在渊

一、龙战于野

从最高的2074美元,到最低破1864美元,8月的黄金一改此前的凌厉,自最高点下跌210美元,整个8月,一蹶不振,多次反弹始终未能再次重回巅峰。

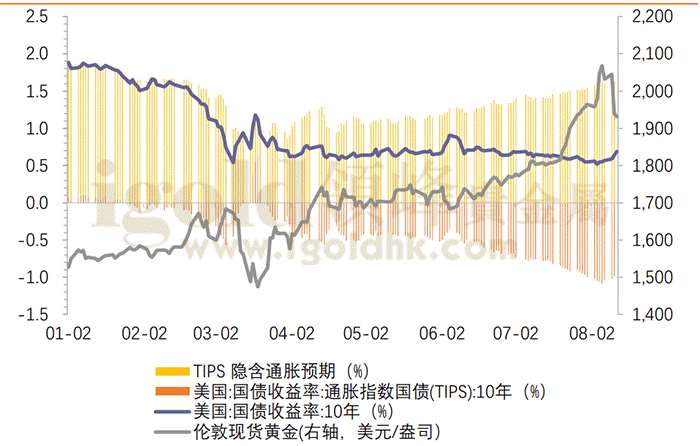

黄金的下跌主要与两个原因有关,一是基本面出现一些利空消息。美国新一轮财政刺激政策未能如期推出引发市场对于资金面能否继续保持宽松的担忧;美国 7 月就业数据改善,经济可能正在回暖导致了美国实际利率和名义利率的回升;此外,美国公共卫生事件的趋势回落叠加俄罗斯新冠疫苗的事件也导致了避险情绪的退潮。

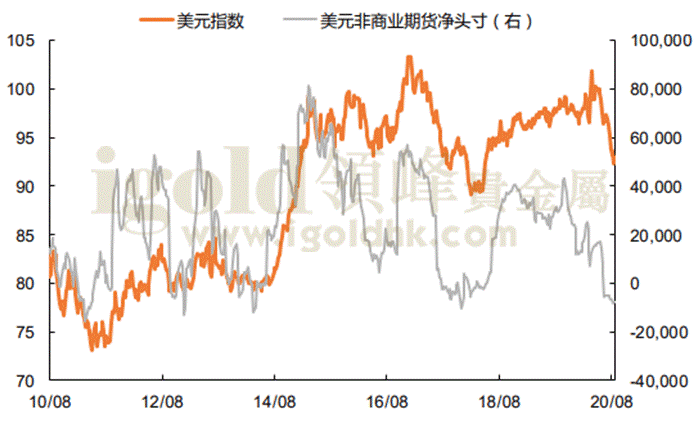

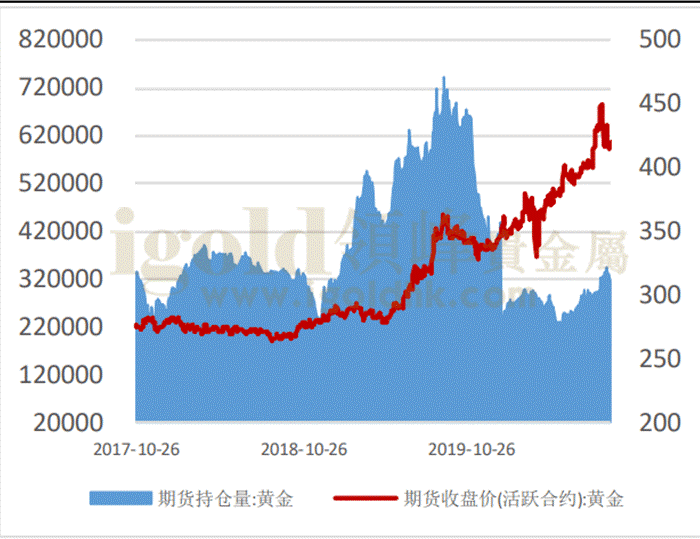

另外,交易拥挤度较高也是黄金下跌的重要原因。在黄金上涨至2000美元附近时,黄金期货持仓量始终居于历史高位,其中,非商业净多头持仓占比处于历史 85%分位,交易拥挤度极高。这表明黄金看多情绪过热,极易形成多杀多格局。当基本面出现利空事件时,巨量卖盘蜂拥而出,市场承接力度不够,从而形成快速下杀。

在8月的月初暴跌210美元后,黄金形成宽幅震荡格局,在多头与空头反复厮杀中度过了一个月,现在,似乎仍然没有选择方向。

二、潜龙在渊

黄金的调整结束了吗?

技术面上,调整空间已经比较充分,但时间似乎不足。回顾历史,黄金在2009-2011年的大牛市中,有4轮较大的调整,每轮调整的空间最低的为8.13%,最高的为14.11%。另外,黄金自2018年的1158美元上涨以来,历次调整的空间也大体相似。本次下跌210美元,相比高点下跌10.10%,接近此前的平均水平,继续下跌空间不大。但是,从时间上看,除了今年2月因流动性冲击导致的快速下跌外,历次正常的大型调整,短则2个月,长则3个月。本次调整截至目前为止仅1个月,时间上仍有所不足。

基本面上,美元实际利率和美元指数短期有望触底反弹,不利于黄金的上涨。8月20日,美联储公布货币会议纪要。在纪要中,没有谈及扩大量化宽松操作,并且讨论了量化宽松政策的潜在风险,包括无法缩表。美联储还讨论了未来货币政策、基准利率的走向。这个讨论和鲍威尔在此前说的“我们美联储连考虑加息都没有考虑”的说法大相径庭,标志着美联储短期货币政策的转向。实际上,伴随着美国经济数据的好转,美元名义利率和实际已经开始触底回升,可能也已经短期见底。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

美元利率的反弹有利于美元指数的上涨。技术上,美元指数也发出了底背离信号,同时,做空美元的持仓处于历史极值附近,拥挤度较高,极易引发快速反弹。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

美元实际利率及美元指数的反弹均不利于黄金的上涨,9月的黄金,或许仍将在震荡中度过。不过,这或将是黄金再次腾飞前的蛰伏。

三、腾必九天

8月18日,巴菲特公布了其在二季度的持仓。整个二季度,巴菲特唯一新建仓的个股就是巴里克黄金公司,共买入了2092万股,金额为5.64亿美元。这笔持仓在伯克希尔8000亿美元的资产组合里并不算大,但对黄金而言,它发出了一个极为清晰的信号:机构投资者已经看到黄金的价值并开始布局。

8月27日,美联储主席鲍威尔在关于“货币政策框架评估”的讲话内容中表示,美联储不再力求通胀目标一直稳定在2%,而是在其设定的时间区间平均通胀水平稳定在2%。鲍威尔表示,央行“没有将自己束缚在定义平均值的特定数学公式上”。这意味着美联储将容忍高于2%的通胀水平,为持续货币宽松提供理由。美联储容忍“通胀超标”的真实动机或许是希望通过高于利率的通胀消化庞大的债务负担,本质是给债务货币化寻找理由。总之,更高的通胀容忍度给通胀的上行提供了空间,给实际利率的下行打开了空间。

目前全球机构资金对黄金的配置权重很低,在美元实际利率不断下行的背景下,美债的投资和配置价值逐渐黯淡,黄金将取代美债发挥更大的配置作用。而全球债市总规模超过100万亿美元。机构资金只要在黄金配置比例上稍微倾斜一些,都会对黄金价格产生巨大推动力。

回首过去几轮黄金牛市,金价平均涨幅在400%以上。2016年至今黄金仅上涨85%,在一轮正常的牛市中,黄金涨幅不会止步于此,未来可期。

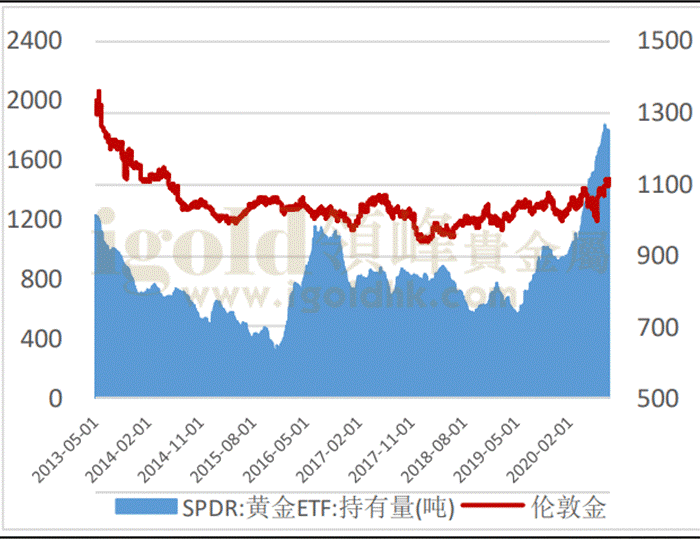

四、黄金持仓分析

8月份,黄金实物持仓在8月6日创出1267.96吨的新高之后有所下滑,目前,黄金ETF-SPDR持仓1250.63吨,较最高点减少17.63吨,减少幅度不大,表明中长期资金大部分仍然在坚守,但也暂时停止了流入。黄金非商业净多持仓减少14693张,且黄金非商业净多持仓占总持仓比例降至40%,为近8个月内绝对低位,反映黄金市场的看多情绪出现回落,多空博弈进入再平衡当中。从持仓上看,短期无看空迹象,但多头进攻明显退潮。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

五、非农数据回顾与分析

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

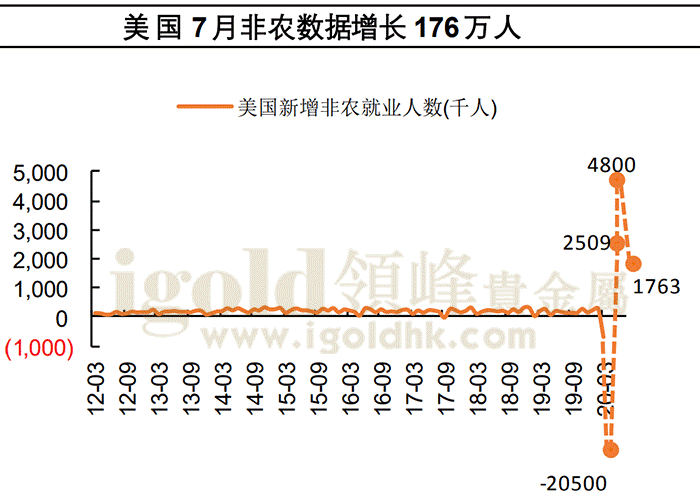

7月,美国新增非农人数好于市场预期,失业率也继续下行,劳动力参与率略微回落,新增非农就业人数创有纪录的第三高水平。不过与上月相比,就业数据边际好转的程度出现明显下滑。7月劳动力参与率为 61.4%,略低于上个月的 61.5%,显示出适龄劳动群体的就业意愿在前两个月回升后进入瓶颈;平均时薪同比4.78%,低于上个月的 4.86%;平均周薪同比 5.39%,也低于上周的 5.47%。这些数据表明,美国劳动力市场并没有延续此前较快的复苏步伐。展望 8 月非农,美国公共卫生事件仍较严峻,加上民主、共和两党对新一轮财政刺激计划存在较大分歧,美国政府抗疫的效率短期可能难以有效提升,这可能会给 8月的就业数据带来一定的负面冲击。

六、9月非农策略

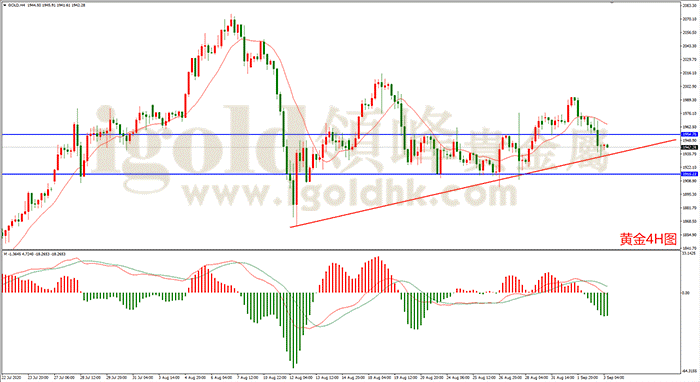

黄金在整个8月高点逐步走低,同时低点也在抬高,收缩型震荡的格局较为清晰。如下图为4小时周期图,图中2条水平线分别为近期两个重要的成交密集区附近,上方压力在1955附近,下方压力在1915附近。此外,图中的红色上升趋势线是近期重要低点连接形成的上升趋势线,对走势也有较大影响,该支撑位在1935附近。指标方面,MACD正在零轴附近,可上可下,符合震荡行情的特征,预计行情将在1955和1915之间展开波动。

此外,周三晚间公布的ADP就业人数为大非农的重要参考。ADP就业数据显示,当期就业人数增加42.8万,远远小于预期的95万,利好于黄金,但黄金小幅反弹后依旧下跌,表明黄金对利好不敏感,市场情绪震荡偏空。参考以上分析,做以下策略准备。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

如果本次非农数据大于预测值140万人,非农业就业人口好转,那么利空黄金,与市场情绪一致,行情继续下跌可能较大,可依托图中1955压力为止损,盘中适度追空,目标看到下方趋势线支撑和下方水平支撑1935附近。如盘中直接跌破1935,可继续以1935上方为止损,下看1915附近。

如果本次非农数据小于预期值140万人,非农业就业人口出现恶化,那么利多黄金。可依托图中上升趋势线的支撑1935附近为止损做多,上看1955附近;如站稳1955上方,可继续看多至1970附近。

【以上观点建议,仅供参考,不代表公司立场,据此交易,风险自担。建议投资者朋友保持乐观谨慎态度,根据具体盘面来具体分析应对。】